税制改正でドローンが利用不可!次の節税トレンドは?

記事作成日 2022/04/07 記事更新日 2022/06/22

2021年度の夏ごろから、「ドローン節税」は爆発的に人気が出ていましたが、 最新の2022年度税制改正によって使えなくなってしまいました。

特定の分野の商品に投資して、税金を減らすスキームは これまでも多く存在してきましたが、流行⇒規制という流れを繰り返しています。

今回の税制改正で、所謂「消耗品スキーム」が軒並み使えなくなった今、 次なる一手は何を打つべきか、節税スキームの最前線を解説していきます。

Contents

人気のあったドローン節税とは?

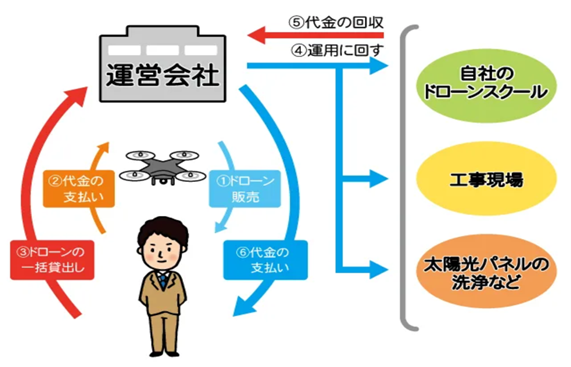

建築工事の物件視察などでも徐々にドローンが使われてきていたり、 最近では太陽光パネルの洗浄などでも使われるなど、 ドローン市場は急速に拡大してきています。

その中で、ドローン飛行を無制限に許可すると事故が起こる可能性があるため、 操縦ライセンスによる規制が入ってきており、 ドローンの操縦を習うことができるスクール需要が高まっています。

しかし、ドローンスクール事業を行っている会社はスタートアップの会社が多く、 豊富な資金力があるとは言えず、急速な需要の高まりに対して、 自己資金のみでスクール展開を行うことは難しいという背景がありました。

そこで、「一単位あたり10万円未満の少額の減価償却資産」は、経費処理することによって、 その全額を経費計上することができる制度を組み合わせることで、投資家を幅広く集め、 急速な事業拡大を行っていくこと一助となるスキームが考案されました。

スクール側:他人の資金で急速な事業拡大が可能

勿論、購入年度に全額損金にするということは、 本来であれば数年かけて行うはずだった損金計上を前倒しで行うだけであり、 ドローン投資だけ見れば税負担はほとんど変わらないことになります。

一方、臨時的に利益が多く出た年に実施し、 翌年以降経費が多額になるタイミング(例えば、退職金支払い時期、設備投資時期)まで 繰り延べることで、トータルの法人税負担を大きく減らすことが可能です。

つまりは、節税したい会社がドローンに投資(オーナーとなる)し、 それをスクールなどに一括で貸し出すことで 利回りを得るスキームが「ドローン節税」の概要となります。

ドローンへの投資がなぜ節税になっていたのか

このスクールで使うドローンの1機体あたりの金額は税抜きで約9万円です。

そして、1機あたりの取得金額が10万円未満の場合は、 購入金額を経費処理することによって、その全額を利益から控除することが出来ました。

例えば、20機買うと180万円、50機買うと450万円の利益が減少することになります。

仮に1機あたりの単価が10万円を超えるものだと、 その全額が購入時に一括経費にはならず、何年かに渡って経費になることになります。

なお、税法だと「通常1単位として取引される単位」で判断するのですが、 ドローンは通常1機単位で取引されることを前提とすると、 1機あたりが9万円である以上は何機購入してもその全額が経費になるということになります。

最新の税制改正で規制された内容は?

2022年4月1日施行となった改正では、 「主要な事業ではない貸し付けに用いられる資産」については、 10万円未満の消耗品費としての取扱いや、 30万円未満の資産を取得した際、年間300万円を限度に損金にできる 「少額減価償却資産の損金算入の特例」の対象から外されました。

そのため、本業がリース業であるような会社を除き、 従来少額のものとして即時償却できていたものが、 通常の法定耐用年数に応じて、徐々に経費計上しなければならないことになりました。

今回の税制改正でターゲットになったのは、ドローン節税ではなく、 同様のスキームは軒並み税負担削減効果が薄くなってしまいました。

同様のスキームとしては、 足場レンタル、LEDレンタル、Wi-Fiレンタル、エアコンレンタル、工事柵レンタル などが挙げられますが、4月1日以降はどれも利用できなくなります。

こうした、LEDやドローンの様に、 特定の業種や商品を活用する節税策は、過去にも多く存在しました。例えば、有名なものだと「自販機スキーム」と呼ばれる、消費税還付スキームがあります。

これは、賃貸マンションを購入した年に自動販売機を設置・稼働させる一方、 賃料収入を翌年以降に計上するように設定することで、課税売上割合が95%を超え、 マンション購入に掛かった消費税が数百万円還付されるという仕組みです。

このスキームについては、10年度と16年度の二度の税制改正で封じ込められ、 現在では利用できなくなっています。同じような「金取引スキーム」も20年度改正で防がれています。また、海外不動産スキームも個人投資家が多く利用していましたがこれも規制され、 流行しては禁止されるという流れが繰り返されて来ています。

次のトレンドは?

次々と新たなスキームは生み出されていますが、 改正後の現在のトレンドはどのようなものがあるのでしょうか。現在人気があるのは、下記5つです。

②コインランドリー節税

③オペレーティングリース節税

④キャンピングカー節税

⑤マイニング、NFT節税

各スキームの概要を簡単にお伝えします。

①ゴルフシュミレーター節税

経営力向上計画a類型を用い、全額即時償却を行う。

7年間インドアゴルフスクールのオーナーとなり、毎月リターンを得る

②コインランドリー節税

経営力向上計画b累計を用い、ほぼ全額即時償却を行う。

概ね20年の運用で、毎月リターンを得る。

生産性向上特別措置法に基づき、取得から3年間償却資産税がゼロになる。

小規模宅地の特例を用い、相続税対策を行う。

③オペレーティングリース節税

航空機や船舶、コンテナを対象とした匿名組合に出資を行う。

リース期間中は事業損益を計上し、期間満了時に出資持分に応じて分配金を得る。

④キャンピングカー節税

4年落ちの中古キャンピングカーを購入し、12か月で減価償却を行う。

運用期間は自由に選択でき、毎月リターンを得る。

個人であれば、5年超保有することで長期譲渡所得に該当し、売却益があまりかからない。

⑤マイニング、NFT節税

マイニングマシンやNFTアートを購入し、即時償却を行う。

10万円未満のマイニングマシンであっても、自己利用であれば貸付用資産に該当せず、 従来通り即時償却を行うことが可能。

また、ETHやBTCのマイニングマシンは通常高価になるが、 経営力向上計画a類型で即時償却を行うことが可能。

詳細な解説記事は下記をご参照ください。

結局どのスキームがいいの?

どれを利用した方がいいかという質問をよく頂きますが、 各社の状況に応じて異なってきますので、一概にこれがいいというのはありません。 とはいっても、選択基準が全くないというのは困りますので、 よくご相談を頂く状況毎にお勧めの方法をご紹介します。

・今期のみ極端に利益が生じ、来期以降は不明&なるべく早く現金化したい

⇒①ゴルフシュミレーター節税、④キャンピングカー節税

・毎期安定して利益が出ており、長期的に先送りしたい&手元資金が潤沢

⇒③オペレーティングリース節税(ハーフタックスの保険もオススメ)

・数年後に役員・従業員の退職予定or設備投資予定or M&A予定がある

⇒③オペレーティングリース節税、④キャンピングカー節税

・暗号資産で儲けた雑所得対策を行いたい、暗号資産にアレルギーがなく利回り重視

⇒⑤マイニング、NFT節税

・個人の所得税対策を行いたい&10年ぐらいは仕事を辞めるつもりはない

⇒①ゴルフシュミレーター節税、②コインランドリー節税

・個人の所得税対策を行いたい&数年後に退職予定

⇒①ゴルフシュミレーター節税、④キャンピングカー節税

・相続税対策も併せて行いたい

⇒②コインランドリー節税

・ゴルフによく行っている、福利厚生として会社の敷地にゴルフ練習スペースを作りたい

⇒①ゴルフシュミレーター節税

・キャンプが好きで、福利厚生として自由に利用してほしい

⇒④キャンピングカー節税

その他、即時償却は取れなくても、数年かけて費用化・節税ができればOKという方には、 トレーラーホテル節税や、きくらげ栽培節税もお勧めです。

まとめ

2022年の税制改正では、非常に使い勝手の良かった ドローンやLED等の消耗品スキームが防がれてしまいました。

保険にしろ、自販機や金取引にしろ、今回規制されたドローンや足場も、 いずれも当時はあくまでも税法のルールに則った「節税」であり、 法に触れるような「脱税」ではありません。

また、単に「節税」となるのみでなく、資金を受けた事業者側の事業発展を支援する という側面もあり、世間的にも悪い部分のみではありませんが、 結果として税収が減ってしまうことになるため、次々と当局から規制されて来ています。

将来的にどの節税スキームが規制されるのか、 またその時期はいつなのかを予測するのは非常に難しいことです。

弊社では税理士としての立場から、現状の税法のルールにきちんと従いつつ、 タックスプランニングを行うことで、 CFの改善を行うサポートもさせて頂きますので、お気軽にご相談下さい。

安全に税金対策をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税のつもりが脱税になっていることも多いため、節税には非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に税金対策をしようと考えているとしたら、行うことはただひとつ。

それは、「節税に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが貴社の資産形成を全力で応援します。

なお、当社は節税や収益向上に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。