会社設立後に税務署への提出が求められる6種類の届出書類を解説

記事作成日 2021/06/05 記事更新日 2023/02/05

この記事は、すでに登記が済み、無事に会社設立が完了した段階にある方向けです。

これから会社設立の手続きをされる方は、会社設立時に必要な11の書類と2つの費用を解説!早めの準備が肝心!の記事をご確認下さい。

会社設立前は、登記申請書や定款の提出などさまざまな手続きが必要で、大変でしたが、会社を設立してからも気を抜くことはできません。登記後に行うべき手続きも非常に多いからです。

そこで今回は、会社設立後に必要となる手続きと届出書類について解説します。特に手続き内容が複雑な、税務関連の必要書類を中心にお伝えします。

Contents

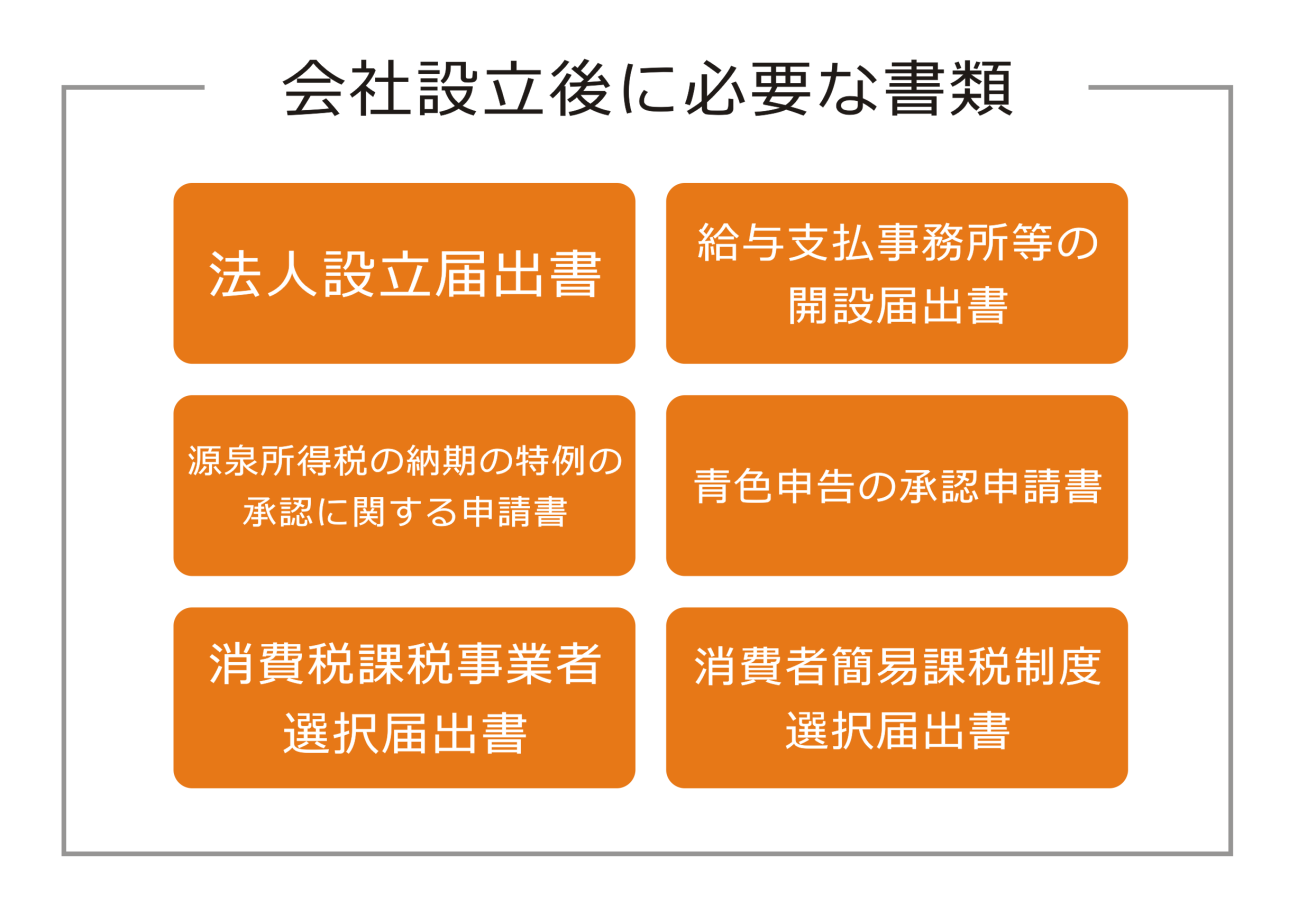

会社設立後に税務署に提出する書類は6種類

会社設立後は、許認可関係の手続きに加え、税務や労務に関する届け出の提出が必要になります。特に税務関係の手続きは提出すべき書類も多く、時間と労力がかかるため、事前にしっかりと準備をしておきましょう。

会社設立後に税務署に提出しなければならない書類は以下の6種類です。

上記の中でも、法人設立届出書の提出は必須となっています。そのほかの書類に関しても必要に応じて用意するようにしましょう。

届出書類(1)法人設立届出書

法人設立届出書とは、会社を設立したことを税務署などに伝えるための書類です。会社を設立した場合は提出が必須となり、設立日から2ヶ月以内に届け出を行う必要があります。

また、地方税の手続きを行うため、都道府県税事務所や市町村役場にも法人設立届出書を提出しなければなりません。

都道府県税事務所や市町村役場に書類を提出する場合、税務署への手続きとは違い、非営利を基本とする一般社団法人でも届け出が必要となります。設立から15日以内に提出となっていますが、実際には国税と同時期で大丈夫です。

法人設立届出書の提出期限や添付書類は下表の通りです。

| 提出先 | 添付書類 | 提出期限 |

|---|---|---|

| 税務署 | 以下の内容に準ずるものの写し ・定款 ・寄附行為 ・規則 ・規約 |

会社設立日から2ヶ月以内 |

| 都道府県税事務所 | ・定款の写し ・登記事項証明書 |

会社設立日から15日以内 |

| 市町村役場 | ・定款の写し ・登記事項証明書 |

提出先によって異なる ※東京23区は不要 |

上記の通り、提出先によって添付書類や提出期限が異なるので注意してください。

また、法人設立前に個人事業主の開業届を提出していた場合は、

上記の手続きと同時に個人事業の廃業届を提出する必要があります。

届出書類(2)給与支払事務所等の開設届出書

会社設立後に従業員を雇用し給与を支払う場合、給与支払事務所等の開設届出書の提出が求められます。

また、従業員を雇わない場合でも、役員報酬を支払うのであれば上記と同様に手続きが必要です。

設立から1か月以内が提出期限です。

提出が遅れても、特にペナルティはないため、(1)の法人設立届出書と同じタイミングでも問題ありません。

一方、従業員を雇わず、経営者自身の給料もなしという場合には、給与支払事務所等の開設届出書を提出する必要はありません。

届出書類(3)源泉所得税の納期の特例の承認に関する申請書

「源泉所得税の納期の特例」を受けたい場合は、源泉所得税の納期の特例の承認に関する申請書を提出しましょう。申請が認められると、毎月納付する源泉所得税を半年に1回の支払いペースに変更できます。

提出期限が決まっていないため、時間に余裕のあるときに手続きを行えます。手続き完了後、翌々月の納付分から源泉所得税の納期の特例が適用される仕組みです。

届出書類(4)青色申告の承認申請書

法人税の青色申告を行うなら、青色申告の承認申請書を提出する必要があります。

法人税を節税する場合に欠かせない手続きと言えるでしょう。届出書類を作成する際、仕訳帳と総勘定元帳の情報を記載する必要があるため、あらかじめ帳簿を用意しておかなければなりません。

なお、会計ソフトを利用して必要な帳簿を作成することもできます。freeeなどのクラウド会計ソフトは、個人事業主の方であれば月980円程度で利用できるため、記帳の手間を考えれば利用するのも有りだと思います。

クラウドERP freee | 会社を伸ばす攻めのバックオフィス

https://www.freee.co.jp/cloud-erp/?fr=top_lfo&set_ip2cinfo=true

届出書類(5)消費税課税事業者選択届出書

消費税の課税事業者を選択する場合、消費税課税事業者選択届出書を提出しましょう。

または会社設立後に免税事業者として事業を行い、後ほど課税事業者を選択することもできます。

提出期限は、設立第1期の終了日までです。

課税事業者になると消費税の還付が受けられます。

支払った消費税よりも受け取った消費税のほうが少ない場合、課税事業者になることで節税につながります。

届出書類(6)消費税簡易課税制度選択届出書

簡易課税制度とは、仕入れ時の消費税を「みなし仕入れ率」で計算し、課税金額から控除できる仕組みです。

消費税の納税額が簡単に計算できる、納税額を予測しやすいので資金繰り対策になるなど、中小企業には嬉しいメリットが期待できます。

課税事業者を選択する場合は、「消費税課税事業者選択届出書」と「消費税簡易課税制度選択届出書」のいずれかを提出しましょう。

労務にかかわる届出書類

ここまで、会社設立後に税務署へ提出する書類について解説しました。

ただ、会社設立後は、税務のほかにも労務の手続きを行う必要があります。下表にて労務手続きに必要な届出書類をまとめました。

| 提出先 | 届出書類 | 提出期限 |

|---|---|---|

| 年金事務所 | 健康保険・厚生年金保険新規適用届 | 健康保険や厚生年金保険の加入日から5日以内 |

| 健康保険・厚生年金保険被保険者資格取得届 | 健康保険や厚生年金保険の加入日から5日以内 | |

| 適用事業報告 | 従業員を雇用してからなるべく早く | |

| 労働基準監督署 | 時間外労働及び休日労働に関する協定書 | 時間外・休日労働を実施する前まで |

| 労働保険関係成立届 | 従業員を雇用してから10日以内 | |

| 労働保険概算保険料申告書 | 従業員を雇用してから50日以内 |

会社設立後の手続き一覧

最後に、会社を設立してから必要となる手続きを以下にまとめました。

2. 都道府県税事務所・市町村役場で地方税に関する手続きを行う

3. 年金事務所で健康保険・厚生年金保険に関する手続きを行う

4. 労働基準監督署で労働法に関する届出書類を提出する

5. ハローワークで雇用保険に関する手続きを行う

6. 法人用の口座を開設・事業開始

各種手続きを行う場合は、それぞれの機関によって提出書類や期限が異なる点に注意してください。

今回ご紹介した必要書類や各機関のホームページなども確認しながら、書類に漏れがないように手続きを行いましょう。

まとめ

会社設立後に税務署に提出しなければならない書類は、全部で6種類あります。

なかでも法人設立届出書の提出は必須で、税務署の場合は設立日から2ヶ月以内に届け出を行わなければなりません。

会社設立前と設立後で膨大な量の書類を用意する必要があるため、事前にしっかりと準備をしておきましょう。

利用した9割以上の経営者が満足した無料メルマガ 節税の教科書_虎の巻の登録はこちら

安全に税金対策をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税のつもりが脱税になっていることも多いため、節税には非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に税金対策をしようと考えているとしたら、行うことはただひとつ。

それは、「節税に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが貴社の資産形成を全力で応援します。

なお、当社は節税や収益向上に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。