一般社団法人を利用した相続税節税スキーム~平成30年改正で制限が!

記事作成日 2022/01/14 記事更新日 2022/06/24

「一般社団法人を利用して相続税を大きく節税できる」とか「それは昔の話で今はもうできない」といった情報がよく聞かれるかと思います。

この記事では一般社団法人を利用した相続税スキームと、平成30年の税制改正大綱でこのスキームにかかった制限の内容をご説明します。そしてもし今後このスキームを検討している方は注意点を把握して頂きたいと思います。

Contents

一般社団法人を利用した相続税スキームとは?

まず制限がかかる前に節税効果が高いとして利用されていた「一般社団法人を利用した相続税スキーム」を簡単にご説明します。

一般社団法人とは

一般社団法人とは「一般社団法人及び一般財団法人に関する法律」に基づいて設立される非営利法人です。

特徴としては以下が挙げられます。

・株主がおらず、資本金、持ち分の概念がない

・株主ではなく「社員」がおり、社員総会で意思決定をする

・残余財産の分配は定款で定めるか、社員総会の決議による(必ずしも社員や設立者で分配できない)

・非営利事業だけでなく、営利目的の事業も自由に行える

このように設立が比較的容易にできるため、様々な業界で活用されています。

一般社団法人を利用した相続税節税の方法

では一般社団法人を利用してどのように相続税を節税できるのでしょうか。以下手順を見てみます。

個人が一般社団法人に財産を譲渡する

個人が死亡して相続人が相続財産を受け取った時には相続税がかかります。このためあらかじめ亡くなる前に財産を一般社団法人に譲渡して、相続財産を減らしておきます。

相続税は個人にかかるものであり、法人にはかからないため、一般社団法人に移動した財産の分は相続税がかからず、その分節税になりました。しかし「法人にはかからない」の点について後述する制限がつきましたので注意が必要になったところです。

ただし譲渡した時点では、時価で譲渡したものとして譲渡した個人に所得税がかかります。受け取った一般社団法人側では受贈益として法人税がかかります。

一般社団法人の残余財産の帰属

もし一般社団法人ではなく株式会社に移動した場合を考えますと、株式会社では持ち分の概念があるため、出資金と剰余金は持ち分に応じて財産を持っていることになります。このため株式会社に財産を移動しても、持ち分に対して相続税がかかります。

しかし一般社団法人は持ち分の概念がないため相続税がかかりません。その上、定款等で残余財産の帰属先を決めることができるので、法人に財産を移動しても相続させたい人に渡すことが可能です。

一般社団法人の残余財産の帰属は前述したように定款で定めるか、社員総会の決議によりますが、設立時に定款を定めてもその後変更が可能です。社員さえ同意すれば、実質的には自由に残余財産の帰属先を決められることになります。

このように相続税の負担なく一般社団法人に財産を移動し、希望する相手に帰属させることが可能となっていました。

個人が一般社団法人に財産を贈与する

ここまで一般社団法人に財産を「譲渡」することを考えましたが、一般社団法人に資金がない場合には財産を「贈与」することも考えられます。この場合財産が一般社団法人に帰属することは変わりませんが、贈与時点での課税関係が変わります。まず贈与であっても時価で譲渡したものとして所得税がかかり、受け取った一般社団法人側では受贈益として法人税がかかります。

このように課税関係は譲渡と同様の状況になるだけでなく、さらに個人が一般社団法人に財産を贈与することによって「相続税又は贈与税の負担が不当に減少する結果となると認められるとき」は、法人を「個人」とみなして贈与税又は相続税を課することになっています(相続税法66条第4項)。

贈与税の税率はかなり高いので、現実的には譲渡をする選択が一般的でしょう。ただしこの「不当に減少」という状況があいまいであったことから、課税を逃れられることもあったため、後述する制限がつきました。

平成30年改正でこのスキームにかかった制限

ではどのような制限がついたのか、内容をご紹介していきます。

親族で支配している場合、一般社団法人に相続税が課される

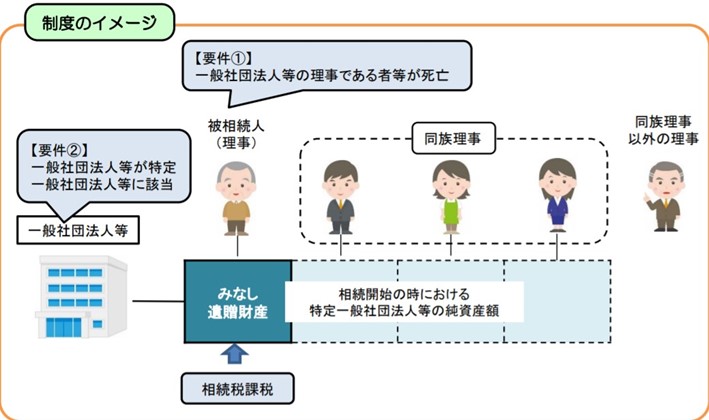

まず通常であれば法人には相続税がかからないところ、「特定一般社団法人等」に該当する場合には法人を個人とみなして相続税を課することとされました。

これにより、一般社団法人に財産を移動したとしても実質的に相続財産を希望する人に相続させる結果になる時には相続税を負担させることになりました。

相続税が課される金額は、法人の純資産額を理事数(死亡者含む)で割った分が遺贈で取得したものとして相続税が課されることになります。そして「特定一般社団法人等」の要件ですが、下記いずれかに該当する法人になります。

2分の1を超えること

・相続開始前5年以内において、その被相続人に係る同族理事の数の理事の総数のうちに占める割合が

2分の1を超える期間の合計が3年以上であること

(相続税法第66条の2)

国税庁リーフレットより

このように親族の割合と年数が条件に入ってきています。この条件下で相続税課税対象を減らすためには、上記図で言う「同族理事」の人数を増やすことで可能です。

また被相続人が退任して5年経過すれば課税されないので、これに抵触しないように早めに若い親族に理事を交代していくことで回避できます。そもそも被相続人が理事にならずに子供などの親族が理事にすることは未だ有効な手段です。

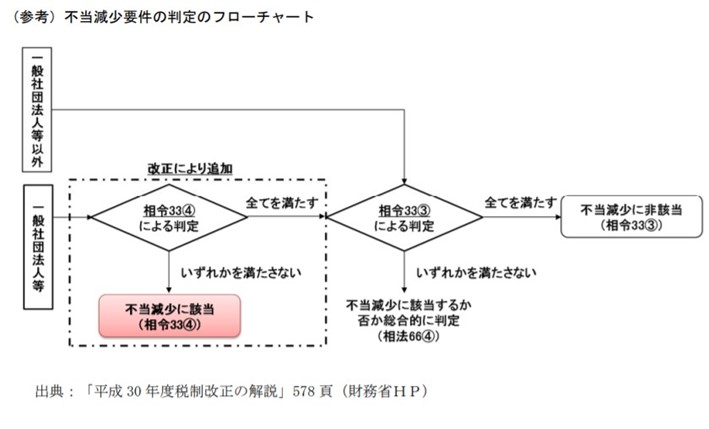

「不当に減少する結果」の要件の明確化

また個人が財産を贈与する際に「相続税又は贈与税の負担が不当に減少する結果となると認められるとき」の要件があいまいであったところを明確化されました。これにより贈与税又は相続税を課されるのを逃れられないようになりました。

要件は二段階になっており、下記いずれかに該当しない場合は不当な減少として課税されます。まずは相続税法施行令第条33条4項の要件があります。

→役員等の数のうち親族の割合が1/3以下

→解散時の残余財産が国若しくは地方公共団体等に帰属する定め

・贈与又は遺贈の3年以内に贈与者等に特別の利益を与えていない、与える定めがない

・贈与又は遺贈前3年以内に重加算税等が課されていない

これらの要件を満たした場合はさらに相続税法施行令第条33条3項の要件で判定されます。かなり厳しい要件になっています。

まとめ

以上一般社団法人を利用した相続税節税スキームと、税制改正によって加わった制限についてご紹介しました。

一時期は節税効果が高いとして利用されたスキームでしたが、現在は制限がかかってしまいました。制限の内容を把握し、その上で有効な手段を取っていきたいところです。

課税の公平性を確保するため、課税当局は常に目を光らせて制度の抜け道があれば改正を繰り返してきています。一時的に節税になるスキームが発生したとしても、租税回避がすぎるスキームはいずれ改正されていくことが予想されます。

特に相続対策は死期が選べないため長期的な視点で行うことが有効です。ご自身の状況について判断が難しい場合は節税に強い税理士へ相談してみるのもおすすめです。

安全に税金対策をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税のつもりが脱税になっていることも多いため、節税には非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に税金対策をしようと考えているとしたら、行うことはただひとつ。

それは、「節税に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが貴社の資産形成を全力で応援します。

なお、当社は節税や収益向上に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。