【相続税対策】生命保険の非課税枠を活用した節税方法

記事作成日 2021/03/10 記事更新日 2023/02/05

所持している財産を死後家族が引き継ぐ際には、相続税と呼ばれる税金が発生します。

相続の際に発生する税金をできるだけ少なくするためには、生前贈与などの方法が一般的ですが、生命保険金の非課税枠の活用も効果的な手段の1つです。生命保険金には非課税枠があり、枠の上限内であれば、非課税での相続が可能になります。

この記事では、生命保険の非課税枠を活用した節税方法について紹介します。

Contents

生命保険金の非課税枠と相続税の関係

生命保険金はみなし相続財産として扱われ、相続税の課税対象となります。しかし生命保険金には非課税枠が設定されているため、相続人が受け取った保険金の金額が非課税枠内であれば、生命保険金分の相続税を支払う必要はありません。

まずは、非課税枠の計算方法や法定相続人数について解説します。

非課税枠の計算方法

では、生命保険金の非課税枠はどの程度なのでしょうか。非課税枠(非課税限度額)は、以下の計算式で簡単に求められます。

「非課税限度額=500万円×法定相続人数」

もし受け取った生命保険金が上記の計算で求められた非課税限度額を超えた場合は、超えた部分のみが課税対象となります。例えば受取保険金が2,000万円で法定相続人が3人の場合について考えてみると、非課税限度額は500万円×3人=1,500万円となるため、2,000万円から1,500万円を引いた残りの500万円のみが課税対象額と求められます。

法定相続人の数え方

法定相続人とは民法で定められた相続人のことで、主に配偶者と血族を指します。配偶者は必ず相続人となりますが、故人と正式な婚姻関係があることが条件です。また配偶者以外の相続人については順位が決められており、家族が多い場合は相続順位が高い人が法定相続人となります。

相続順位は「子ども→親→兄弟姉妹」の順番で、もし相続を希望しない場合は相続放棄も可能です。

なお、法定相続人の中に相続放棄をした人がいても、放棄はなかったものとして非課税金額を計算する点には注意が必要です。法定相続人はそれぞれの家庭によって大きく異なるため、一度非課税枠がどの程度になるか計算をしてみるとよいでしょう。

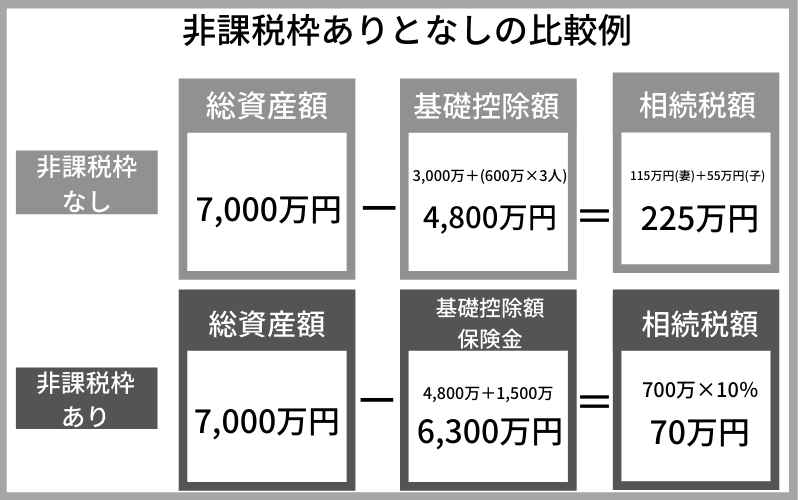

非課税枠を活用しなかった場合とした場合の比較例

では、生命保険金などの非課税枠を活用すると、どれくらいの節税効果が期待できるのでしょうか。

ここでは、分かりやすくするために以下のような条件について簡単に計算を行ってみます。「夫・妻・子ども2人(A,B)の4人家族・資産(夫)は7,000万円、夫が亡くなり残りの3人が相続する」

生命保険金の非課税枠を活用しなかった場合

まずは、生命保険を活用しなかった場合の相続税について計算してみます。相続税の基礎控除額は「3,000万円+(600万円×法定相続人数)」となるため、この場合の基礎控除額は4,800万円との計算になります。

よって7,000万円−4,800万円で、2,200万円が課税対象額となり、各人の法定相続分は以下のようになります。

妻:2,200万円×1/2=1,100万円

子(A,B):2,200万円×1/4=550万円

各人の法定相続分に応じて、下記の速算表からそれぞれの税金を算出します。

妻:1,100万円×15%-50万円=115万円

子(A,B):550万円×10%=55万円

| 法定相続分に応ずる取得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000万円以下 | 10% | − |

| 3,000万円以下 | 15% | 50万円 |

| 5,000万円以下 | 20% | 200万円 |

| 1億円以下 | 30% | 700万円 |

| 2億円以下 | 40% | 1,700万円 |

| 3億円以下 | 45% | 2,700万円 |

| 6億円以下 | 50% | 4,200万円 |

| 6億円超 | 55% | 7,200万円 |

(出典:国税庁)

以上より、このケースでは225万円(妻115万円+子A55万円+子B55万円)の相続税が発生します。

生命保険金の非課税枠を活用した場合

では、生命保険金の非課税枠を活用した場合はどのようになるのでしょうか。ここでは、1,500万円の生命保険金の受け取りを設定していたと考えます。法定相続人が3人の場合の非課税枠は、500万円×3人で1,500万円と求められますので、生命保険金は非課税での相続が可能です。

よって総資産額7,000万円から基礎控除額4,800万円・保険金の1,500万円を引くと、残りは700万円となります。相続税額を計算すると、70万円と求められます。

先程計算した「非課税枠を活用しなかった場合」の相続税額は225万円だったので、保険金の非課税枠を活用すると155万円の差が生じることが分かります。

上記のように、生命保険金の非課税枠の活用は、相続税の節税に大きく役立つと言えるでしょう。

生命保険金の非課税枠を活用すると相続税の節税が可能になる

この記事では、生命保険金の非課税枠を利用した相続税の節税方法について解説しました。生前贈与の場合は1年間の贈与金額に気をつける必要がありますが、生命保険金の非課税枠を活用した場合は、細かな点に注意することなく相続税の節税が可能です。

ただ非課税枠は法定相続人の人数など家庭の状況によっても変化するため、一度計算しておくことが重要です。より細かな条件について確認したい場合は、ぜひ一度税理士に相談してみてください。

利用した9割以上の経営者が満足した無料メルマガ 節税の教科書_虎の巻の登録はこちら

当社は、多くのスタートアップ・ベンチャー企業を顧客に抱えており、有望な投資先及び節税方法をご紹介可能ですので、お気軽にお問合せ下さい。豊富な節税アドバイス実績のある税理士が、お客様に最適な方法をご紹介させて頂きます。

安全に税金対策をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税のつもりが脱税になっていることも多いため、節税には非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に税金対策をしようと考えているとしたら、行うことはただひとつ。

それは、「節税に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが貴社の資産形成を全力で応援します。

なお、当社は節税や収益向上に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。