ベンチャー投資_オープンイノベーション促進税制について解説します

記事作成日 2021/02/01 記事更新日 2023/02/05

国内の事業会社やCVC(コーポレートベンチャーキャピタル)がスタートアップ企業の株式を一定額以上取得することで、投資金額の25%を所得控除できる「オープンイノベーション促進税制」。この「オープンイノベーション促進税制」は令和2年4月1日~令和4年3月31日までの期間が対象であり、25%の所得控除を受けるためにはさまざまな要件を満たさなければなりません。

そこで本記事では、オープンイノベーション促進税制の目的や要件に加えて、投資する会社がどれくらいの税制優遇が受けられるかを簡単なシミュレーションとともにご紹介していきます。

Contents

投資金額×25%の所得控除が可能に!

投資金額の25%の所得控除=税金が4分の1おトクになるという認識をお持ちの方もおおいのではないでしょうか。結論から申し上げると、法人税が25%控除できるというわけではありません。例えば、要件を満たした国内事業会社がスタートアップ企業に対して1億円の出資をした場合、以下の数字が控除されます。(法人税実効税率30%と仮定)

※法人税実効税率・・・「法人税」「地方法人税」「法人住民税」「法人事業税」の合計税率

投資金額1億円×所得控除25%×実効税率30%=「750万円」

つまり、ここでいう所得控除とは投資必要経費が25%増えるといったイメージです。

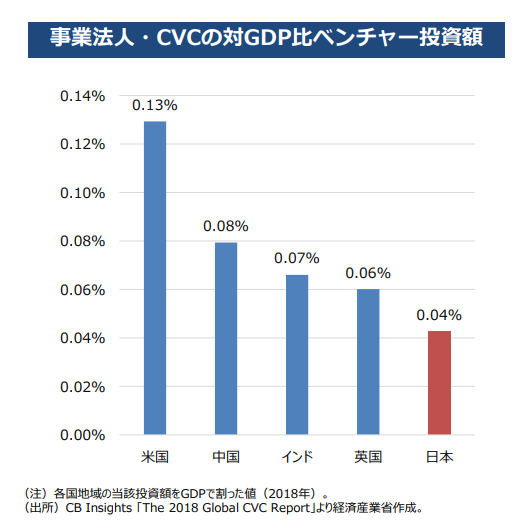

オープンイノベーション促進税制の目的

オープンイノベーション促進税制は、未来に向けて新たに価値を生み出す(イノベーション)スタートアップ企業に資金を投じる会社が増えることを目的としています。外国企業と比べて日本企業は、ベンチャーやスタートアップへの投資が不十分であり、新しい芽が育ちにくい環境下にあります。

そのような現状を打破するため、投資する会社等に税制面でのメリットを与えて、イノベーションの担い手であるベンチャー企業やスタートアップ企業への資金供給を促進し、成長につなげる狙いがあります。

オープンイノベーション促進税制の制度概要

国内対象法人の要件

オープンイノベーション促進税制の対象法人は以下の法人です。

- 株式会社

- 相互会社

- 中小企業等協同組合

- 農林中央金庫

- 信用金庫

- 信用金庫連合会

上記の対象法人に加えて、以下の2つの要件を満たす場合に本税制の適用法人となります。

- 青色申告書を提出している法人であること

- オープンイノベーションを目指していること

また、対象法人を経由する国内CVCに出資にする場合も対象になります。

※海外CVCを経由した場合はオープンイノベーション促進税制の適用外

出資を受ける法人要件

出資を受ける法人の要件は以下のとおりです。

- 株式会社であること

- 非上場企業であること

- 設立10年未満であること

- 出資を受ける法人が株式の過半数を所有するグループ法人でないこと

- 新設企業でないこと

- 対象法人とのオープンイノベーションを行う前提であること

- 風俗営業等に該当しない法人であること

- 暴力団等が役員にいないこと

出資行為の要件

- 本税制の国内対象法人であること

- 1件あたり1億円以上の出資であること

※中小企業法人の場合は1件あたり1,000万円以上。海外対象法人は1件あたり5億円以上。 - 5年以上の株式を保有することを前提に出資する法人であること

- オープンイノベーションを目的とした出資であること

- 出資法人の売却利益や配当利益を目的とした出資でないこと

上記の要件に加えて、下記にあげる3つの出資行為要件を満たす証明書の交付を受ける必要があります。

- 対象法人が、高い生産性が見込まれる事業または新たな事業の開拓を目指した事業活動であること

- ①において活用するスタートアップ企業の経営資源が革新的なものであること

- ①の実施に当たり、対象法人からスタートアップ企業にも必要な協力を行い、その協力がスタートアップ企業の成長に貢献するものであること

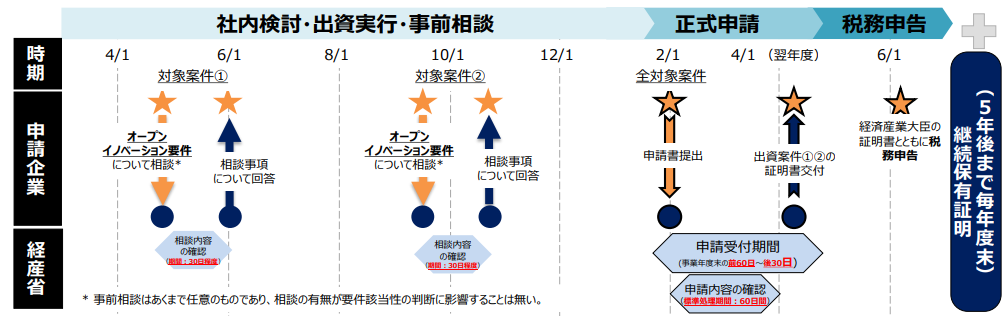

申請手続き方法

引用元 引用元 経済産業省「オープンイノベーション促進税制」について

「https://www.meti.go.jp/policy/economy/keiei_innovation/open_innovation/kankeihorei/200706_oizeisei_gaiyoshiryo.pdf」

オープンイノベーション促進税制を受けるためには、出資行為要件でご紹介した経済産業大臣が発行する証明書が必要になります。証明書は対象法人の事業年度終了後にまとめて交付されるため、事前手続き等は必要ありません。つまり、事業年度末にまとめて申請することで申請手続きは終了です。申請から証明書の交付までに要する期間として最大60日かかることも頭の片隅に入れておきましょう。

また、そもそもオープンイノベーション促進税制の要件を満たしているかどうかに関しては、経済産業省に直接ご確認することができます。回答期限は最大30日と定められています。

スタートアップ企業への投資チャンス

本記事では、令和2年度税制改正で創設された、オープンイノベーション促進税制についてご紹介してきました。理解は深まりましたでしょうか。現在のところ、2年間限定での制度になりますので、この機会にぜひ活用してください。当社は、多くのスタートアップ・ベンチャー企業を顧客に抱えており、有望な投資先をご紹介可能ですので、お気軽にお問合せ下さい。

利用した9割以上の経営者が満足した無料メルマガ 節税の教科書_虎の巻の登録はこちら

安全に税金対策をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税のつもりが脱税になっていることも多いため、節税には非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に税金対策をしようと考えているとしたら、行うことはただひとつ。

それは、「節税に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが貴社の資産形成を全力で応援します。

なお、当社は節税や収益向上に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。