オンラインカジノの税金計算方法

記事作成日 2021/03/10 記事更新日 2023/02/05

「オンラインカジノの儲けには税金がかかる?」という疑問をお持ちではないでしょうか。

ギャンブルには税金がかからないイメージが強いですが、実はオンラインカジノの収益金は一時所得にあたり、税金が発生します。特に、銀行口座を介して入出金を行うオンラインカジノは追跡がしやすく、申告漏れは即座に発覚してしまいます。

そこで、今回ご紹介する内容を参考に、しっかりと収支管理を行っておきましょう。収支金額によっては確定申告が不要なケースもあるので、ぜひ最後までご覧ください。

オンラインカジノの儲けには税金がかかる

結論として、オンラインカジノで儲けたお金には税金が発生します。

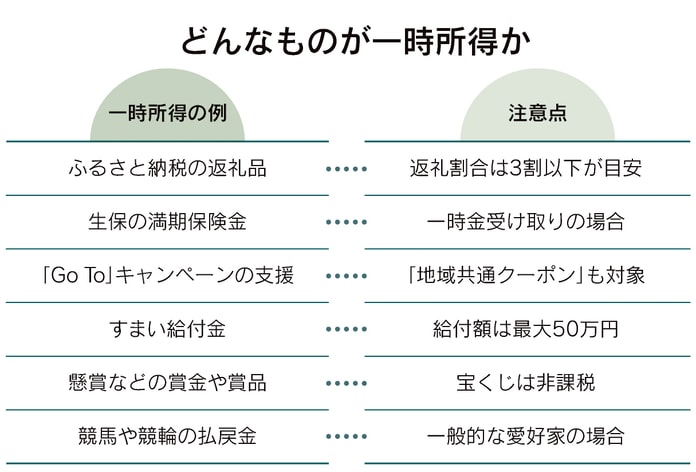

オンラインカジノの収益は「一時所得」に分類されます。一時所得とは、給与や不動産所得など定期的に受け取る所得ではなく、臨時的に発生した所得です。オンラインカジノの収益以外にも、下図のようなものも一時所得に該当します。

出典:日本経済新聞

一時所得は臨時的な所得とはいえ、1月1日から12月31日までの所得額を計算し、しっかりと税金を納めなければなりません。ただし、一時所得には「特別控除」という制度があるため、オンラインカジノの収益金によっては確定申告が不要なケースも存在します。

確定申告が必要ないケースについては、後ほど解説する「確定申告が必要なオンラインカジノ収入額の分岐点」の項目を確認してください。

オンラインカジノの課税所得を計算する方法

課税所得とは、収入から経費や支出、控除などを差し引いた実際に税率が適用される所得額です。一時所得の課税所得は次のように計算します。

・一時所得額=収入金額-支出金額-特別控除額50万円

・課税所得額=一時所得額×1/2

上記をオンラインカジノ収益金にあてはめると次のようになります。

・一時所得額=カジノ勝利金-カジノ賭け金-特別控除額50万円

・課税所得額=一時所得額×1/2

たとえば、昨年1年間のオンラインカジノの成績が以下の表の通りだったとしましょう。

| カジノ利用日 | 支出金額 (賭け金) | 収入金額 (勝利金) |

|---|---|---|

| 2月10日 | 20万円 | 50万円 |

| 4月18日 | 15万円 | 20万円 |

| 8月3日 | 40万円 | 100万円 |

| 11月27日 | 25万円 | 30万円 |

| 合計 | 100万円 | 200万円 |

上記の通り、年間を通して200万円の勝利金(収入金額)を得ました。一方、200万円の勝利金を得るためにベットした金額(支出金額)は、計100万円です。よって、両者を差し引き、さらに特別控除50万円を適用すると、一時所得額は50万円となります。

その50万円を1/2にすることで、課税所得額である25万円が算出できます。最終的に税金が課せられるのは、この25万円に対してです。

上記表では1年間を通してすべて勝利したケースをご紹介しましたが、反対に損をした(勝利金が賭け金よりも少なくなった)場合はどうなるのでしょうか。損失が発生したので支出金額に含めても良いような気がします。

しかし、一時所得では、オンラインカジノの損失額を支出金額に含めることはできません。収入金額は勝利金のみ、支出金額は賭け金のみと決まっているため、課税所得を計算する際は注意してください。

例えば、次のようなケースを見てみましょう。

| カジノ利用日 | 支出金額 (賭け金) | 収入金額 (勝利金) |

|---|---|---|

| 2月10日 | 20万円 | 50万円 |

| 4月18日 | 15万円 | -15万円 |

| 8月3日 | 40万円 | 100万円 |

| 11月27日 | 25万円 | -25万円 |

| 合計 |

累計勝利金110万円から掛け金100万円を引きたいところですが、「損失額は支出金額に含まれない」ため計算が異なります。

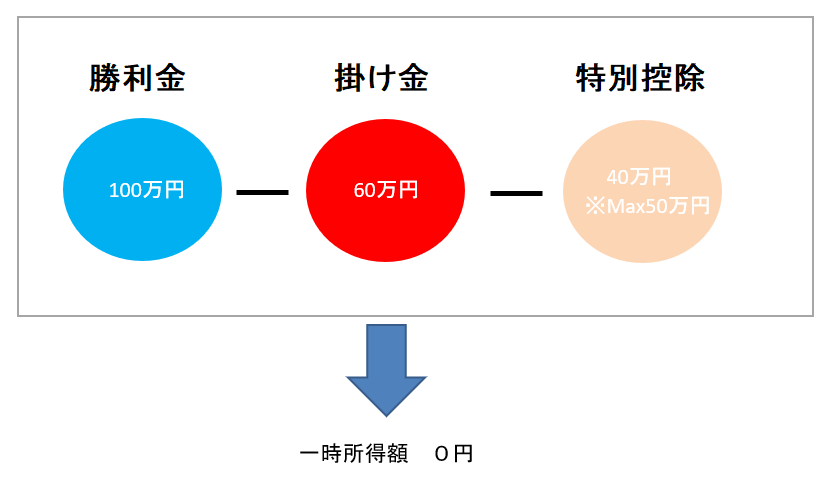

・一時所得額=①カジノ勝利金-②カジノ賭け金-特別控除額50万円

・課税所得額=一時所得額×1/2

①カジノ勝利金=50万円+100万円=150万円

※損失分の40万円は計算に入らないので、

110万円現金しか戻ってきていませんが、収入金額は150万円となります。

②カジノ掛け金=20万円+40万円=60万円

※損失が出た時のBet額は計算に入りません。

よって、一時所得額は①150万円-②60万円-③特別控除50万円=40万円となります。

確定申告が必要なオンラインカジノ収入額の分岐点

オンラインカジノで収益金が発生した場合、原則として確定申告が必要ですが、中には例外もあります。次のようなケースでは確定申告は必要ありません。

②一時所得のほかに給与所得があり、一時所得の課税所得額が20万円以下の場合

上記①については、一時所得額を計算するうえで最大50万円の特別控除が適用されます。収入金額から支出金額を差し引いた金額が50万円以下であれば、特別控除によって一時所得額が0円になるため、確定申告は不要です。

次に②については、「給与所得及び退職所得以外の所得金額」がオンラインカジノ収益金のような一時所得のみの場合、一時所得の課税所得額(一時所得額を1/2にした金額)が年間20万円を超えると確定申告が必要です。

一方、20万円以下の場合は確定申告が必要ないため、少額不追及・事務処理簡便化の趣旨から、税金もかかりません。

まとめ

オンラインカジノで得た収益金は一時所得にあたり、原則的に税金が課されます。課税される金額は勝利金(収入金額)や賭け金(支出金額)によって異なりますが、1年間の収支を計算して確定申告が必要です。

ただし、特別控除などの制度によって確定申告が不要なケースもあります。ご自身がどのようなケースにあてはまるのか理解しやすいよう、日々の収支をしっかりと記録しておきましょう。

利用した9割以上の経営者が満足した無料メルマガ節税の教科書_虎の巻の登録はこちら

当社は、多くのスタートアップ・ベンチャー企業を顧客に抱えており、有望な投資先及び節税方法をご紹介可能ですので、お気軽にお問合せ下さい。豊富な節税アドバイス実績のある税理士が、お客様に最適な方法をご紹介させて頂きます。

安全に税金対策をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税のつもりが脱税になっていることも多いため、節税には非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に税金対策をしようと考えているとしたら、行うことはただひとつ。

それは、「節税に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが貴社の資産形成を全力で応援します。

なお、当社は節税や収益向上に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。