設備投資をするならどちらがお得?購入とリースの違い

記事作成日 2020/09/15 記事更新日 2023/02/05

事業を営む上で、複合機やパソコンを導入・入れ替えるなど設備投資が必要になる場面があります。設備投資の際には一般的に購入するかリースするかといった選択肢があり、どちらがお得なのか悩むことも多いのではないでしょうか。今回は購入とリースの違いについて解説します。

Contents

設備投資方法と計上の違い

購入

設備投資の際は、まず自己資金を使ってその設備を購入するという方法が考えられます。その場合、購入した設備の所有権は自社に帰属します。また、多くの場合減価償却が必要になるため、設備の法定耐用年数に応じて購入金額を少しずつ経費計上していくという処理となります。

リース

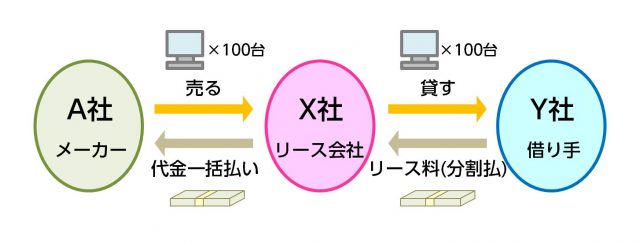

リースとは「リース会社が投資対象となる設備を購入し、一定期間にわたって他の企業へ賃貸する」というスキームのことを言います。リースには大きく分けてファイナンスリースとオペレーティングリースの2種類があります。また、ファイナンスリースはリース後の所有権移転の有無を選ぶことができます。

所有権移転ファイナンスリース

ファイナンスリースとは、あらかじめ決められたリース期間リース料金を支払い、その間設備を借りるというものです。基本的に途中解約は不可、金額もリース会社がその設備を取得・保有するのにかかった金額とほぼ同じ額がリース料金総額となるため、実態としては分割払いでの購入とほぼ同義になります。

その中でも所有権移転ファイナンスリースは、リース期間終了後にその設備の所有権が企業側へ移転するリースのことです。計上方法としては、通常の購入時と同様に法定耐用年数で減価償却を行います。

所有権移転外ファイナンスリース

所有権移転外ファイナンスリースは、リース期間が終了しても対象設備の所有権がリース会社に残ったままになるファイナンスリースのことです。

所有権移転外ファイナンスリースは、条件によって計上の方法が異なります。借主が中小企業で、リース期間が1年未満かつリース総額が300万円以下の契約は、減価償却ではなく、リース料をそのまま経費として計上すればOKです。それ以外の場合は所有権移転ファイナンスリースと同様に、減価償却を行う必要があります。

オペレーティングリース

オペレーティングリースは、リース料の算定の方法がファイナンスリースとは異なります。オペレーティングリースでは、リース終了後に当該設備に残る価値分の金額を差し引いてリース料が決定されるため、ファイナンスリースよりもリース総額は少なくなるというものです。そのため、リース対象となるのは、自動車や印刷機器、航空機、船舶など中古でもある程度の値段で売れるものに限られます。

航空機や船舶を買って多額の利益を圧縮しよう!オペレーティングリースによる節税記事

購入した場合のメリット・デメリット

購入した場合のメリットは、設備の利用期間が長期間になればなるほどリースと比べ割安になること、設備が自社資産となるため不要となれば売却ができることです。半面、初期費用が高額になりがちなため、キャッシュフローに余裕がなければ利息を払って借り入れをする必要があり、その場合支払い総額がリースよりも割高になる可能性があります。

リースした場合のメリット・デメリット

リースの場合、費用が平準化されるため購入に比べて初期費用が大幅に抑えられること、所有権移転外リースやオペレーティングリースの場合はリース終了後に資産が残るわけではないため、最新機器を導入することも容易という点がメリットです。

デメリットとしては、リース総額が購入時よりも割高になりがちなこと、ファイナンスリースの場合は中途解約ができないことなどが挙げられます。

まとめ

購入の場合もリースの場合も、支払い総額が同額であれば、先に多く節税するか後に多く節税するかの違いはあれど、最終的な節税額も同額になるため、どちらのスキームが節税の観点で有利ということはありません。どちらを選択するかは、支払い総額の多寡や計上方法の違い、それぞれのスキームそのもののメリットとデメリットなどを考慮し、個別に判断するのがおすすめです。

利用した9割以上の経営者が満足した無料メルマガ 節税の教科書_虎の巻の登録はこちら

安全に税金対策をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税のつもりが脱税になっていることも多いため、節税には非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に税金対策をしようと考えているとしたら、行うことはただひとつ。

それは、「節税に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが貴社の資産形成を全力で応援します。

なお、当社は節税や収益向上に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。