【売上爆増】芸能人広告×節税とは?

記事作成日 2021/02/08 記事更新日 2023/02/05

有名タレントを自社のHPやプロモーション映像に起用できれば、宣伝効果があると分かりつつも、そもそも費用負担が重すぎて検討できない経営者の方も多いと思います。

資金力が豊富な大企業は、テレビCMや大型ビジョンによる広告を打ち、一気に市場を席捲していきますが、中小企業はなかなかそうもいきません。

今回の記事では、シェアリングサービスを用い、低コストで著名タレントを自社広告に起用かつ期末日付近でも節税する方法を解説します。

ドラマ・バラエティーで活躍中の俳優・女優や有名フリーアナウンサーから、誰もが知るプロレスラーなど、一般の企業ではキャスティングが難しい著名人を、自社の宣伝に利用できるこの方法は必見です。

当社は芸能事務所と提携もございますので、芸能人を使ったPRを行いつつ安全に節税を検討したい方は是非お問い合わせください。

Contents

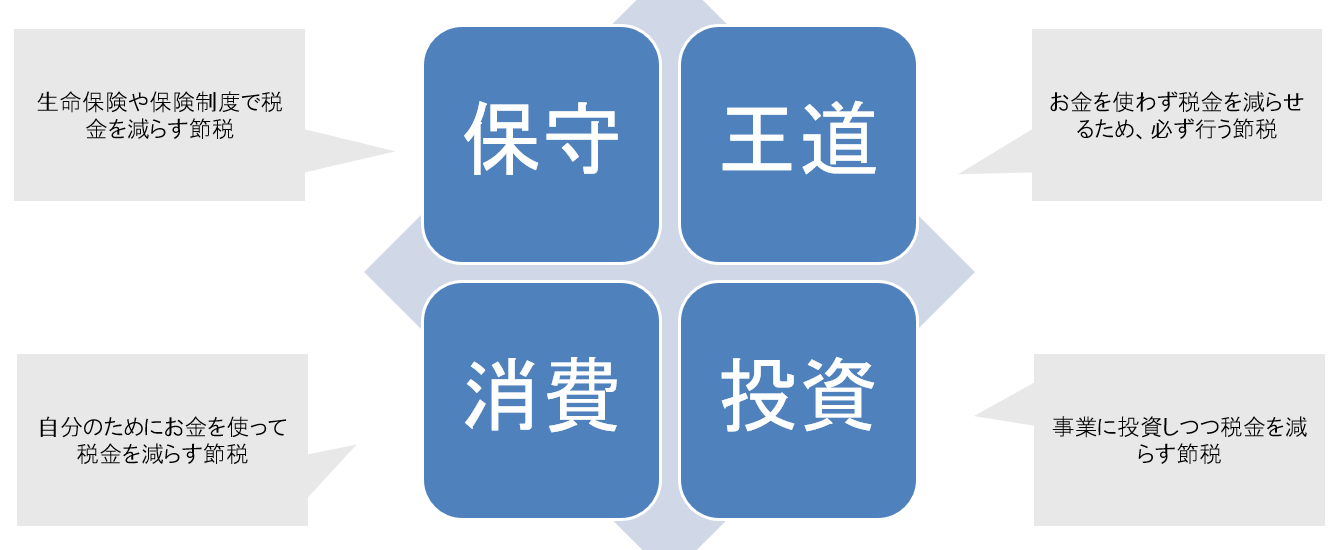

節税の種類について知ろう

まず前提として、節税は大きく分けて4つの種類があります。節税について考えるにあたっては、今行おうとしているものが下記のどの区分に該当するかをしっかりと意識することをお勧めします。

先にお伝えしておくと、取り組むべき優先順位は①>②、③>④の順番がベストです。

①王道的節税(お金を追加で払うことなく節税できる)

⇒一番優先的に取り組むべき節税です。

例えば、出張旅費規程を作成するなど、まだ実施していない項目がある方は、

こちらの記事をご覧ください。

②投資的節税(投資に資金を使うことで節税する)

⇒売り上げを上げるための設備や事業に投資し、その投資資金を経費にして節税する方法です。

今回の広告節税もこの区分に該当します。

節税としては一般的な方法で、業績好調の飲食店が次々に新店舗を展開したり、新しい設備を導入したりすることがありますが、これは売り上げを上げつつ経費を計上していくという意味で投資的節税区分に該当します。

③保守的節税(会社を守ることにお金を使い節税する)

⇒経済的な損失や不測の事態に備えてお金を外部に積み立てておくというものが多い方法です。

一例として挙げられるのは、経営セーフティー共済に加入することです。経営セーフティー共済については、こちらの記事をご参照下さい。

④消費的節税(自分の欲しいものを買って節税する)

⇒よくある方法としては、出張とあわせて観光する、打ち合わせを兼ねて飲み会を行う、仕事でも使うがプライベートでも使う車を買う、などです。

ただし、この方法は税務署から否認され、経費として落ちないだけでなく、重加算税といったペナルティの恐れもありますので、もはや税金を素直に払った方が良いかもしれませんね。

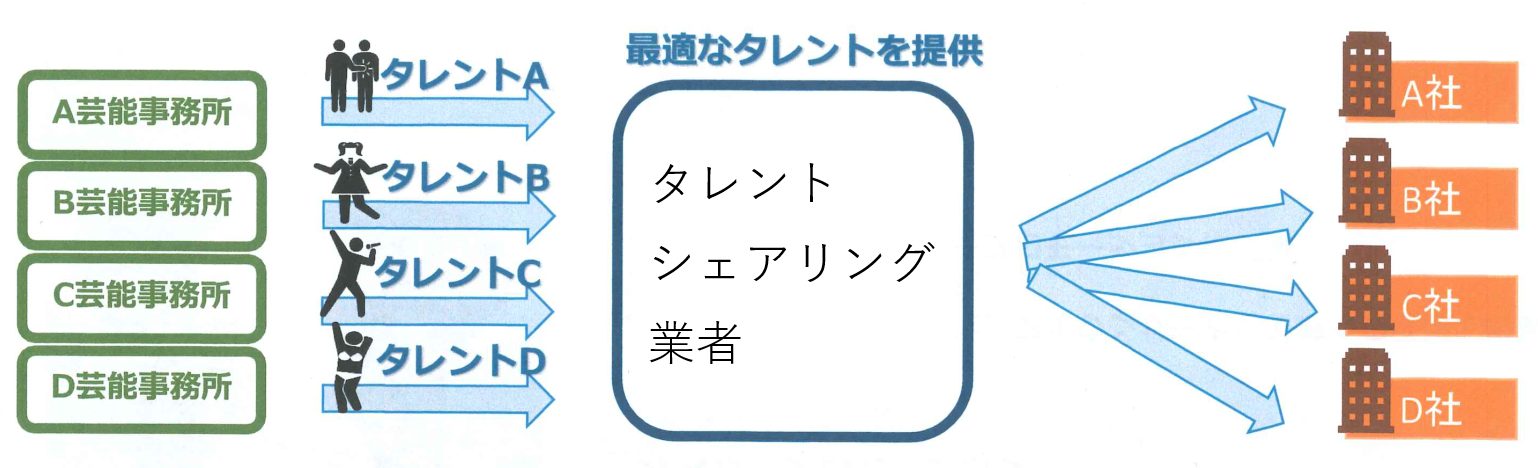

タレント広告塔シェアリングサービスとは

著名な芸能人を自社広告に起用しようと思うと、1億円前後の費用がかかる上に、そもそも芸能事務所とのパイプがないと話が進みません。

そこで、芸能事務所と既に業務提携を行っているタレントシェアリング会社を間に挟むことで、低コストかつ自社ブランドに沿ったタレントを広告塔として起用することが出来ます。

サービスの特徴

①より低単価でS級タレントを広告塔として利用可能

起用コストとして肖像権利用料だけで4,000万円、トータルで1億円前後の平均コストがかかるところ、複数の企業でシェアすることにより月額50万円~で様々なジャンルのタレントを広告塔として利用可能です。

②自社ブランドに沿った最適なタレントを利用可能

あらゆるジャンルのタレントの中から、業種業界を問わず、自社イメージに応じたタレントを選ぶことが出来ます。

③芸能事務所との煩雑な契約業務が一切不要

通常、タレントを起用する際には所属事務所と利用企業間で契約手続きが必要となります。

しかし、タレントシェアリング業者が仲介することにより、利用企業はシンプルかつ安心してタレントを起用できます。

タレント活用によるメリット

有名タレントを活用することで、様々なメリットが想定されます。

②認知度の向上

③営業先に対する話題提供のきっかけとなる

④社員のモチベーションアップ

さらに、

⑤期末日付近でも節税することができる

⇒契約内容によっては、広告宣伝費として当期の費用計上が可能です。

また、課税事業者であれば仕入税額控除も取れます。詳細には次項で説明します。

広告宣伝費として経費を計上するためには?

一般的に広告宣伝費として認められる費用は、「自社の商品やサービスを、広く一般の人に知ってもらうためにかかった費用」となります。

宣伝効果がわからない特定の相手や企業に対する接待やお土産などは、対象が「不特定多数」ではないため広告宣伝費にはできませんので留意が必要です。

また、広告宣伝費を経費として処理する際の注意点として、忘れてはならないのが「計上のタイミング」です。広告宣伝費は、「お金を払ったとき」ではなく「実際に広告宣伝に使ったタイミング」で経費に計上します。

例えば、自社のインターネット広告を掲載するにあたって2020年の12月に契約をして契約金を支払い、広告開始日が翌年の4月だった場合、契約金を2020年の経費にすることはできません。実際にCMが放映された、2021年の経費として計上することになります。

ここで大事なことは「お金を支払っただけで、まだ広告宣伝が行われていないものは経費にすることは出来ない」ということです。

逆に考えると、広告宣伝行為が既に完了しているものについては、支出時に一括経費として計上出来るということになります。

支出時に一括で経費に出来るものとしては、例えば以下のようなものがあります。

(会社によって異なるので、個別の事例については顧問税理士に確認するか、当社までお問い合わせください。)

・芸能人を登用したホームページやLPを制作し、決算日までに完了しておく。

②Youtubeを活用する

・自社のYoutube動画に出演してもらい、自社の製品をPRしてもらう。

・芸能人のYoutubeチャンネル内で、自社製品をPRする動画を制作してもらう。

③得意先に対しての販売促進で使う(接待交際費になります)

・得意先の1周年記念パーティの祝辞のために動画に出演してもらい、プレゼントする。

・得意先との会食の際に芸能人を呼び、販促に利用する。

などの方法が考えられます。

税務上よくある論点~資産?費用?~

広告宣伝費については以下の論点が税務上論点になる可能性があります。

かなり細かく専門論点のため、興味がある方はご一読ください。

ソフトウェアの税法上の定義については法人税法上特段規定されていませんが、租税特別措置法や会計基準を参考にすると「コンピューターに一定の仕事を行わせるためのプログラム等」であると考えられています。

一般的なPR動画やランディングページであれば、プログラミングも施されていないため「ソフトウェア」には該当せず、無形固定資産として計上し、均等償却することも不要であると考えられます。

2.動画の制作費用は繰延資産に該当するか⇒NO

税法上の繰延資産については、政令で限定列挙又は通達で示されているところ、動画の制作費用はそのいずれにも該当しないと考えられます。

3.動画の制作費用は有形固定資産に該当するか⇒NO

耐用年数を定めている「耐用年数省令」には、器具備品に「映画フィルム・磁気テープ・レコード(耐用年数2年)」というものがあります。

動画の制作費用はこちらに該当しそうとも考えられますが、無形資産・映画フィルム等はあくまで有形の資産であって、無形たる動画制作費用(出演料や編集費も含む。)とは資産としての性質も耐用年数も同一に語るべきではなく、動画の制作費用を器具備品として資産計上する必要はないと考えられます。

4.支出時の経費ではなく、効果の及ぶ期間に渡り経費を計上すべきではないか⇒個別判断

厳密には異なるものの、考え方の参考となるのが、社歌やコマーシャルソング等の制作費用の取扱いを定めた(法人税法基本通達7-1-10)があります。

社歌、コマーシャルソング等の制作のために要した費用の額は、その支出をした日の属する事業年度の損金の額に算入することができる。

法人税法基本通達の逐条解説によると、社歌、コマーシャルソング等は、その性質上、費用効果の及ぶ期間の測定が極めて困難である上、場合によってはごく短期間のうちに費用効果が失われるものも数多いのではないかと考えられるとした上で、税務執行上、従来から個別的に支出時に損金として認めていたという実態を踏まえて、これらの費用を支出時点で損金算入することができるとされています。

一方で、動画の費用効果の及ぶ期間が明確なものや短期間で動画の効果が及ばなくなるものが明らかであるものについては、その効果の及ぶ期間に合わせて期間配分して費用処理すべきだと考えられます。

一般的なLPや動画費用については必ずしも長期間効果が及ぶとは明らかではないうえ、その効果が及ぶ期間も明確ではないといえることから、通常は支出時の損金処理としても差し支えないものと思われます。

まとめ

ここまでの検討を踏まえると、動画の制作費用及びLP制作費は、一定の要件を充足する限りにおいて、広告宣伝費として一括損金又は一括で必要経費に算入してよいものと考えられます。

利用可能なサービス

当社提携の芸能事務所で、利用可能なサービスは以下の通りです。

掲載までの時間や、タレントとのスケジュール管理を考えると、最も税効果が高く損金性が高いのはHP・LPの制作となります。

逆にYoutube出演などは、スケジュール調整の時間がかかったり、タレントの属性もあるため必ずしも希望通り進まないこともあります。

損金計上時期など税務的な検討は当社で実施可能ですので、お気軽にお問い合わせください。

②折込・交通広告

③イベントブース・屋外看板

④パンフレット・ノベルティ

⑤本社受付パネル設置

⑥タレントのSNS投稿

⑦ショートムービー撮影

⑧自社CMへの出演

⑨Youtubeチャンネル出演

⑩企業イベントのゲスト出演

⑪起用タレントとの懇親会設定

お申込手続き方法について

・当社の商品を、テレビで見ているあの芸能人にホームページでPRしてほしい…

・LPを使ってオンラインからの問い合わせを増やしつつ、税金対策をしたい…

など、詳しい話を聞きたいとの要望を多くの企業、経営者の方から頂いています。

募集枠に限りがございますので、お早めに一度お問い合わせください。

(サービス契約において事前に事業内容確認や与信審査があり、すべての企業が利用できる訳ではない点、ご了承ください。)

「お問い合わせ」フォームは こちら

利用した9割以上の経営者が満足した無料メルマガ 節税の教科書_虎の巻の登録はこちら

安全に税金対策をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税のつもりが脱税になっていることも多いため、節税には非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に税金対策をしようと考えているとしたら、行うことはただひとつ。

それは、「節税に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが貴社の資産形成を全力で応援します。

なお、当社は節税や収益向上に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。