【節税】いくら以上稼いだら会社にするべき?法人化のタイミングを税理士が解説

記事作成日 2020/10/30 記事更新日 2023/02/05

1.消費税課税事業者に該当するタイミングで法人化?

個人事業主で稼げてくると法人化する方が節税できるということを聞いたことがあると思います。さらに、その時によく聞くのが、売上高が1,000万円を超えたら法人化を検討すべきということを聞いたこともあると思います。それでは、消費税の観点で、法人化すべきタイミングがあるのかをみていきましょう。

まずは、売上高が1,000万円を超えたら法人化を検討すべきかについて解説していきます。売上高が1,000万円というのは、消費税がかかるのかどうか、つまり消費税の課税事業者に該当するかどうかというラインになります。

消費税については、個人事業主であろうとも、法人であろうとも、売上高が1,000万円を超えると消費税課税事業者に該当するため、そのラインに違いは出てきません。ただし、消費課税事業者に該当するタイミングで法人化を検討しているのであればタイミングは重要な要素となります。法人化のタイミングを変えることで免税期間が長く取れる方法もあります。

具体的には、免税期間は前々年の売上高を基準に決まります。売上高が1,000万円を超えたからすぐに課税されるわけではありません。この点を考慮して法人化するタイミングは留意する必要があります。

うまくタイミングを合わせれば、個人事業主として2年間→法人化→法人として2年間免税期間を4年間とることができます。

また、2023年10月にインボイス制度という制度も加わり、今後法人化するにあたってはタイミングが難しくなってきているため、法人化するにあたって疑問を持たれた時は気軽にご相談ください。

2.所得税と法人税等の税率が変わるタイミングで法人化?

そうなると、どのタイミングで法人化するのが良いのでしょうか。

個人事業主であれば、事業所得として所得税を納付することになりますが、法人化すると法人税を納付することになります。所得税と法人税では税率がそれぞれ異なります。よって、その違いによって法人化を検討するということは選択肢としてあります。

では、所得税と法人税のそれぞれの税率をみていきましょう。

所得税の税率と控除額をまとめたいわゆる速算表と呼ばれる表(https://www.nta.go.jp/taxes/shiraberu/taxanswer/shotoku/2260.htm)ですが、以下の通りとなっています。

| 課税される所得金額 | 税率 | 控除額 |

|---|---|---|

| 1,000円から1,949,000円まで | 5% | 0円 |

| 1,950,000円から3,299,000円まで | 10% | 97,500円 |

| 3,300,000円から6,949,000円まで | 20% | 427,500円 |

| 6,950,000円から8,999,000円まで | 23% | 636,000円 |

| 9,000,000円から17,999,000円まで | 33% | 1,536,000円 |

| 18,000,000円から39,999,000円まで | 40% | 2,796,000円 |

| 40,000,000円以上 | 45% | 4,796,000円 |

※令和19年まで復興特別所得税(所得税額の2.1%)を申告・納付することになります。

一方で、法人税率(https://www.nta.go.jp/taxes/shiraberu/taxanswer/hojin/5759.htm)は

以下の通りとなります。

| 所得区分 | 税率 |

|---|---|

| 800万円以下の部分(中小法人) | 15% |

| 800万円超の部分(中小法人) | 23.2% |

| (参考)大法人 | 23.2% |

所得税と法人税の税率の違いをみてきました。所得税については超過累進課税制度となっているため、所得が増えることで税率が上がっていきます。

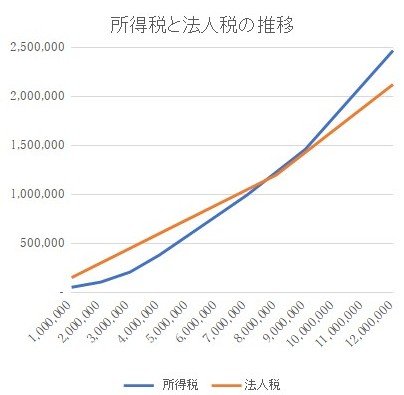

一方、法人税については800万円のラインが一つあるものの、それ以外については一定の税率となっています。下のグラフは横軸を所得、縦軸が支払うこととなる税額とした、所得税と法人税の税額との関係を簡便的に計算したものとなっています。

800万円あたりまでは所得税の方が安いのですが、1,000万円あたりを超えると法人税の方が安くなります。ただし、この後に解説をしますが、法人化による税理士報酬の増額や住民税の均等割など法人化することにより負担が増えるものもあるため、単純に所得税と法人税だけでは比較はできませんので、留意が必要となります。

3.法人化によるデメリットは

では、個人事業主が法人化をすることによるデメリットというのはどのようなものがあるのでしょうか。法人化することによるデメリットは経費面と事務面に分けられます。まず、経費面ですが①税理士報酬、②住民税均等割による負担が増えます。そのため、税金負担に加えて上記の2項目を毎期の経費負担額として考慮する必要があります。

それぞれ会社の規模感などにより異なりますが、

①であれば顧問料として月々3万円前後と決算時の20万円前後、

②であれば年間で7万円前後違いが出てきます。

また、法人の設立時には登記のための登録免許税などがかかります。そのほか、定款の認証のための費用や司法書士への依頼費用などもかかります。

併せて読みたい法人設立に関する記事はこちら。

一方、事務面では、経理処理一つとっても煩雑さが増します。個人事業主の時はあまり気にしなくてもよかった自分と会社間の金銭のやり取りも区分を分けて債権債務の管理が必要となります。また、法人の場合は、税務申告時に申告書に勘定科目内訳明細書の添付が必要となります。また、法人化することにより、会社法に基づく手続き、社会保険料の強制加入や源泉徴収義務が発生します。会社法に基づくものとして株主総会などの開催や議事録の作成が必要になります。

4.結局、法人化するタイミングは

ここまで法人化による費用の増加や手続きの煩雑さなどのデメリットをみてきましたが、最初にみた通り、法人税の方が有利になるタイミングがあります。では、所得がいくらになると法人化するのが良いのでしょうか。

これは消費税や住民税均等割などの費用関係や事業の内容など様々な要因により異なりますが、概ね税引前当期純利益が1,500万円を超えてくると所得税と法人税で60万円以上の差が出てくるため、経費面のデメリットも回収できます。そのため、このタイミングで法人化しても良いと考えられます。法人化することのデメリットは解説しましたが、もちろん節税面だけではなく、それ以外にもメリットがあります。それは、信用力は法人の方が高いことです。

法人化することで代表取締役と名乗ることができますし、また、金融機関などからの借入金も借りやりやすくなります。その他、法人相手しか取引しない会社などもあるため、税金面はもちろんですが、信用力という観点でも法人化するメリットはあります。

5.まとめ

ここまで法人化することによるメリット、デメリット、また税金面の効果についてみてきましたが、いかがでしたでしょうか。個人事業主から法人化するにあたっては、税引前当期純利益が1,500万円を超えてくるとメリットがあるため、法人化してもよいと考えられます。

ただし、消費税やその他費用(住民税均等割や税理士報酬など)、会社の事業内容などにより、一概に税引前1,500万円が当てはまらないケースもあります。弊社は正確なシュミレーションも行っていますので、法人化に向けてお困りでしたら、是非お問い合わせください。

利用した9割以上の経営者が満足した無料メルマガ節税の教科書_虎の巻の登録はこちら

安全に税金対策をしたい方へ

税の分野は毎年のように税制改正があり、素人の付け焼刃では節税のつもりが脱税になっていることも多いため、節税には非常に高度な知識が要求されます。

もしあなたがもっとも安全かつ効率的に税金対策をしようと考えているとしたら、行うことはただひとつ。

それは、「節税に強い専門家」に相談することです。

弊社では、監査法人や外資系コンサルティング、元国税庁出身など豊富なキャリアを持つメンバーが貴社の資産形成を全力で応援します。

なお、当社は節税や収益向上に特化したアドバイザリー集団ですので、顧問税理士の方が別にいらっしゃっても構いません。セカンドオピニオン(専門的意見)としてアドバイスさせて頂きます。是非、お気軽にお問い合わせください。